民生证券股份有限公司徐菁近期对牧原股份进行研究并发布了研究报告《2024年中报点评:生猪出栏稳健增长实盘配资炒股平台,头均出栏实现盈利》,本报告对牧原股份给出买入评级,当前股价为44.21元。

牧原股份(002714) 事件概述:公司于8月2日发布2024年中报,2024H1实现营收568.7亿元,同比+9.6%;实现归母净利润8.3亿元,同比+129.8%。2024Q2实现营收305.9亿元,同比+10.6%,环比+16.5%;实现归母净利润32.1亿元,同比+302.9%,环比+234.9%。 生猪出栏稳健增长,头均出栏实现盈利。2024H1生猪养殖业务实现营收506.2亿元,同比+10.5%;共计出栏生猪3238.8万头,同比+7.0%,其中商品猪2898.2万头,仔猪309.3万头,种猪31.2万头;出栏均重115.4kg,同比-1.1%;销售均价15.0元/公斤,同比+4.4%。2024年公司持续做好生猪健康与生产管理,生产指标较逐步改善,2024H1平均商品猪完全成本在15.0元/kg左右,较2023H1的15.4元/kg有明显下降,公司2024年6月的生猪养殖完全成本已接近14元/kg。按照115.6kg的出栏均重计算,公司2024H1头均盈利约30元(Q1亏损176元、Q2盈利191元)。2024年公司规划出栏生猪6600-7200万头,目前生猪养殖产能规模为8000万头/年,截至2024年6月末公司能繁母猪存栏330.9万头,较2023年末提升18.0万头。 生产成绩持续改善,屠宰肉食板块业绩亮眼。2024年以来,公司断奶仔猪成本逐月下降,6月份降至270元/头左右,全程成活率已超过84%。此外,公司各场线成本方差进一步缩小,6月份生猪养殖完全成本在14元/kg以下的场线出栏量占比超过55%。2024H1公司屠宰、肉食业务实现营业收入99.8亿元,同比+15.1%;合计销售鲜、冻品等猪肉产品62万吨,屠宰生猪541.5万头,同比-1.9%;公司屠宰肉食业务产能维持2900万头/年,产能利用率37.3%。 现金流状况回升,不断优化财务结构。2024年上半年随着生猪市场行情的好转以及公司养殖成本的持续下降,公司现金流状况持续改善。截至2024H1公司经营活动现金流净额为154.7亿元,同比+1582.1%;资产负债率为61.8%,环比-1.8PCT;货币资金余额为203.60亿元,整体资金储备充足,现金流安全稳定。 投资建议:我们预计公司2024~2026年归母净利润分别为156.53、199.69、212.99亿元,对应EPS分别为2.86、3.65、3.90元。前期母猪产能缺口逐步兑现,后续生猪供应压力逐月减轻,叠加下半年进入猪肉消费旺季,利好未来猪价表现。公司未来养殖规模有望进一步扩大,成本在有效管控下有望进一步改善,维持“推荐“评级。 风险提示:动物疫病风险,原材料价格波动风险,猪价反弹不及预期。

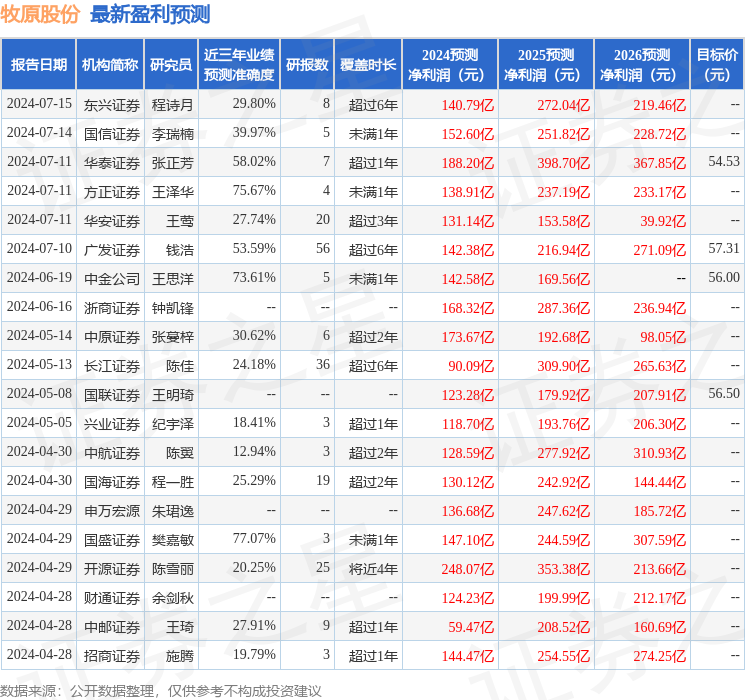

本站数据中心根据近三年发布的研报数据计算,国盛证券樊嘉敏研究员团队对该股研究较为深入,近三年预测准确度均值为77.07%,其预测2024年度归属净利润为盈利147.1亿,根据现价换算的预测PE为16.43。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级14家,增持评级4家;过去90天内机构目标均价为55.95。

市场分析师Akhtar Faruqui撰文称,澳元兑美元周一在0.6660附近交投。日线图分析显示,澳元兑美元在一个下行通道内下跌,预示着看跌倾向。14日相对强弱指数(RSI)略低于50水平,表明看跌趋势的出现。

以上内容由本站根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议实盘配资炒股平台,投资有风险,请谨慎决策。